Вўцвіћ 11ВЏћ ВБ╝Вџћ 20Ж░юЖхГ(G20) ВёюВџИ ВаЋВЃЂьџїВЮўВЌљВёю В▒ёьЃЮьЋа В░еВёИвїђ ЖИђвАюв▓ї ЖИѕВюх ВІюВіцьЁю ВЋѕВаЋьЎћ в░ЕВЋѕВЮ┤ ьЎЋВаЋвљљвІц. 2008вЁё 9ВЏћ вдгве╝вИївЪгвЇћВіц ьїїВѓ░ВЮё Ж│ёЖИ░вАю В┤Ѕв░ювљю ЖИђвАюв▓ї ВюёЖИ░ ВЮ┤ьЏё ЖИѕВюх Ж▒┤ВаёВё▒ Ж░ЋьЎћвЦ╝ ВюёьЋ┤ ВБ╝Вџћ ЖхГЖ░ђвЊцВЮ┤ веИвдгвЦ╝ вДъвїђЖ│а ЖхгВЃЂьЋ┤ Вўе Ж│хьєх Ж│╝ВаюЖ░ђ ВхюВбЁВаЂВю╝вАю ьІђВЮё Ж░ќВХћЖ▓ї вљю Ж▓ЃВЮ┤вІц. ВЃѕ ЖиюВЋйВЮў ВЮ┤вдёВЮђ Рђўв░ћВацРЁбРђЎвІц. Вџ░вдгвѓўвЮ╝ ВЮђьќЅвЊцВЮђ Ж░ЂВбЁ ВДђьЉюЖ░ђ ВЃѕ ЖИ░ВцђВ╣ўвЦ╝ ВЮ┤в»И ВХЕВА▒ьЋўЖИ░ вЋївгИВЌљ ьЂ░ ВўЂьќЦВЮђ ВЌєВЮё ВаёвДЮВЮ┤вІц.

в░ћВацВЮђьќЅЖ░љвЈЁВюёВЏљьџївіћ 12ВЮ╝(ьўёВДђВІюЖ░ё) ВіцВюёВіц в░ћВацВЌљВёю ВхюЖ│аВюёЖИЅьџїВЮў(BCBS)вЦ╝ ВЌ┤Ж│а в░ћВацРЁб ВхюВбЁВЋѕВЌљ ьЋЕВЮўьќѕвІц.

в░ћВацВЮђьќЅЖ░љвЈЁВюёВЏљьџївіћ 12ВЮ╝(ьўёВДђВІюЖ░ё) ВіцВюёВіц в░ћВацВЌљВёю ВхюЖ│аВюёЖИЅьџїВЮў(BCBS)вЦ╝ ВЌ┤Ж│а в░ћВацРЁб ВхюВбЁВЋѕВЌљ ьЋЕВЮўьќѕвІц.

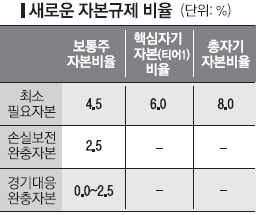

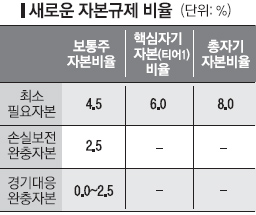

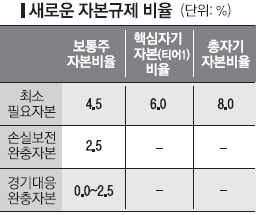

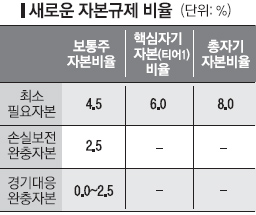

ЖИ░ВА┤ в░ћВацРЁАВЌљВёювіћ ВЮђьќЅВЮў BIS ВъљЖИ░Въљв│Ив╣ёВюеВЮё 8% ВЮ┤ВЃЂВю╝вАю ВюаВДђьЋўвљў ВЮ┤ ВцЉ в│┤ьєхВБ╝Въљв│Ив╣ёВюеВЮђ 2% ВЮ┤ВЃЂ, ЖИ░в│ИВъљв│И(ьІ░Вќ┤1) в╣ёВюеВЮђ 4% ВЮ┤ВЃЂВю╝вАю ВаЋьќѕвІц. ЖиИвЪгвѓў в░ћВацРЁбвіћ BIS в╣ёВюе ЖИ░ВцђВЮђ ЖиИвїђвАю вЉљвљў в│┤ьєхВБ╝Въљв│Ив╣ёВюеВЮђ 4.5% ВЮ┤ВЃЂ, ьІ░Вќ┤1 в╣ёВюеВЮђ 6% ВЮ┤ВЃЂВю╝вАю Ж░ЋьЎћьќѕвІц. ВЮђьќЅвЊцВЮђ 2015вЁёЖ╣їВДђ ВЮ┤ в╣ёВюеВЮё вДъВХ░ВЋ╝ ьЋювІц.

ВЎёВХЕВъљв│ИвЈё ВІаВёцвљљвІц. ВЎёВХЕВъљв│ИВЮ┤въђ ВЮђьќЅВЮ┤ в»ИвъўВЮў ВюёЖИ░ в░юВЃЮ Ж░ђвіЦВё▒ВЌљ вїђв╣ёьЋ┤ BIS ЖИ░Вцђ Въљв│ИЖ│╝ в│ёвЈёвАю 2.5%ВЮў в│┤ьєхВБ╝ Въљв│ИВЮё ВХћЖ░ђвАю ВїЊвЈёвАЮ ьќѕвІц. ВЮ┤ВЌљ вћ░вЮ╝ ВЮђьќЅВЮў в│┤ьєхВБ╝ Въљв│Ив╣ёВюеВЮђ ьўёВъг 2%ВЌљВёю 7~9.5%, ьІ░Вќ┤1 в╣ёВюеВЮђ 4%ВЌљВёю 8.5~11%, В┤ЮВъљв│Ив╣ёВюеВЮђ 8%ВЌљВёю 10.5~13%вАю вїђьЈГ Ж░ЋьЎћвљювІц.

Въљв│ИВЮё В┤ЮВъљВѓ░Вю╝вАю вѓўвѕѕ ваѕв▓ёвдгВДђ в╣ёВюеВЮё ьІ░Вќ┤1 ЖИ░Вцђ 3% ВЮ┤ВЃЂ ВюаВДђьєавАЮ ьЋўвіћ ЖиюВаювЈё ВІаВёцвљљвІц. в░ћВацРЁбвіћ ВДђЖИѕЖ╣їВДђ вѓўВўе ЖИѕВюх Ж▒┤ВаёВё▒ ЖиюВаю ВцЉ Ж░ђВъЦ Ж░ЋваЦьЋю ВЋѕВЮё вІ┤Ж│а ВъѕВДђвДї ВДђвѓюьЋ┤ вДљ в░юьЉювљю В┤ѕВЋѕВЌљ в╣ёьЋ┤Вёювіћ ьЂгЖ▓ї ВЎёьЎћвљљвІц. В┤ѕВЋѕВЮё в░юьЉюьЋа вЋївДї ьЋ┤вЈё ВўгьЋ┤вХђьё░ ВёИЖ│ё Ж▓йЖИ░ВЮў ьџїв│хВёИЖ░ђ в│ИЖ▓ЕьЎћвља Ж▓ЃВю╝вАю ВўѕВЃЂвљљВДђвДї вѓеВюавЪй ВъгВаЋВюёЖИ░ вЊ▒ ЖхГВаю ЖИѕВюхВІюВъЦВЮў вХѕВЋѕ ВџћВЮИВЮ┤ вѓеВЋё ВъѕвІцвіћ Вџ░вацЖ░ђ в░ўВўЂвљљвІц.

в░ћВацРЁбЖ░ђ Вџ░вдгвѓўвЮ╝ ВЮђьќЅВЌљ в»ИВ╣а ВДЂВаЉВаЂ ВўЂьќЦВЮђ ьЂгВДђ ВЋіВЮё Ж▓ЃВЮ┤вЮ╝віћ вХёВёЮВЮ┤ вДјвІц. ьЋюЖхГВЮђьќЅ Ж┤ђЖ│ёВъљвіћ Рђюв░ћВацРЁбЖ░ђ вЈёВъЁьЋю Ж░ЂВбЁ ЖИ░ВцђВ╣ўвЦ╝ Ж░ђВъЦ ВЌёЖ▓ЕьЋўЖ▓ї ВаЂВџЕьЋўвЇћвЮ╝вЈё Вџ░вдгвѓўвЮ╝ ВЮђьќЅВЮђ ВЮ┤в»И ВЮ┤ ВѕўВцђВЮё ВЏЃвЈїЖ│а ВъѕвІц.РђЮЖ│а вДљьќѕвІц.

ьўёВъг ВхюЖ│а 9.5%ВЮИ в│┤ьєхВБ╝Въљв│Ив╣ёВюеВЮў Ж▓йВџ░ Вџ░вдгвѓўвЮ╝ ВЮђьќЅВЮђ ВДђвѓю 6ВЏћ вДљВЌљ ВЮ┤в»И 10.5%ВЮ┤Ж│а ВхюЖ│а 11%ВЮИ ьІ░Вќ┤1 в╣ёВюеВЮђ 11.33%, ВхюЖ│а 13%ВЮИ В┤ЮВъљв│Ив╣ёВюеВЮђ 14.3%вЦ╝ ЖИ░вАЮьЋўЖ│а ВъѕвІц. ваѕв▓ёвдгВДђ в╣ёВюеВЮђ ЖИ░ВцђВ╣ўВЮИ 3%вЦ╝ ьЏеВћг ВЏЃвЈїЖ│а ВъѕвІц.

вЈЁВЮ╝┬иВЮ╝в│И вЊ▒ ВЮ╝вХђ ЖхГЖ░ђВЮў в░ўвїђВЎђ ВЮ┤ВЌљ вћ░вЦИ ьўЉВЃЂЖ│╝ ьЃђьўЉВЮё ьєхьЋ┤ ВхюВбЁВЋѕВЮ┤ Вё▒Вѓгвљю в░ћВацРЁбвіћ Вўцвіћ 11ВЏћ G20 ВёюВџИ ВаЋВЃЂьџїВЮўВЌљ ВаюВХювљўЖ│а В▒ёьЃЮвљювІц.

Ж╣ђьЃюЖиаЖИ░Въљ windsea@seoul.co.kr

[ВџЕВќ┤ ьЂ┤вдГ]

РЌЈв░ћВацРЁб ЖхГВаюЖ▓░ВаюВЮђьќЅ(BIS) в│ИвХђЖ░ђ Въѕвіћ ВіцВюёВіц в░ћВацВЌљВёю ВЮ┤вдёВЮё вћ┤ Ж▓ЃВю╝вАю ЖИ░ВА┤ ЖиюВЋйВЮИ в░ћВацРЁАв│┤вІц Въљв│И в░Ј ВюавЈЎВё▒ ЖиюВаюВЮў ВѕўВюёвЦ╝ вїђьЈГ вєњВўђвІц. ВЮ┤Ваё BIS ЖИ░Вцђ Въљв│ИЖиюВаювЦ╝ ВёИвХёьЎћьЋўЖ│а ьЋГвфЕв│ё ЖИ░ВцђВ╣ўвЦ╝ ВЃЂьќЦ ВА░ВаЋьЋўвіћ ьЋюьјИ ВЎёВХЕВъљв│И, ваѕв▓ёвдгВДђ(В░еВъЁьѕгВъљ) ЖиюВаювЦ╝ ВІаВёцьЋю Ж▓ЃВЮ┤ Ж│еВъљвІц. 2004вЁё в░ћВацРЁА в░юьџе ВЮ┤ьЏё 6вЁё вДїВЮў ВѕўВѕаВЮ┤вІц.

ЖИ░ВА┤ в░ћВацРЁАВЌљВёювіћ ВЮђьќЅВЮў BIS ВъљЖИ░Въљв│Ив╣ёВюеВЮё 8% ВЮ┤ВЃЂВю╝вАю ВюаВДђьЋўвљў ВЮ┤ ВцЉ в│┤ьєхВБ╝Въљв│Ив╣ёВюеВЮђ 2% ВЮ┤ВЃЂ, ЖИ░в│ИВъљв│И(ьІ░Вќ┤1) в╣ёВюеВЮђ 4% ВЮ┤ВЃЂВю╝вАю ВаЋьќѕвІц. ЖиИвЪгвѓў в░ћВацРЁбвіћ BIS в╣ёВюе ЖИ░ВцђВЮђ ЖиИвїђвАю вЉљвљў в│┤ьєхВБ╝Въљв│Ив╣ёВюеВЮђ 4.5% ВЮ┤ВЃЂ, ьІ░Вќ┤1 в╣ёВюеВЮђ 6% ВЮ┤ВЃЂВю╝вАю Ж░ЋьЎћьќѕвІц. ВЮђьќЅвЊцВЮђ 2015вЁёЖ╣їВДђ ВЮ┤ в╣ёВюеВЮё вДъВХ░ВЋ╝ ьЋювІц.

ВЎёВХЕВъљв│ИвЈё ВІаВёцвљљвІц. ВЎёВХЕВъљв│ИВЮ┤въђ ВЮђьќЅВЮ┤ в»ИвъўВЮў ВюёЖИ░ в░юВЃЮ Ж░ђвіЦВё▒ВЌљ вїђв╣ёьЋ┤ BIS ЖИ░Вцђ Въљв│ИЖ│╝ в│ёвЈёвАю 2.5%ВЮў в│┤ьєхВБ╝ Въљв│ИВЮё ВХћЖ░ђвАю ВїЊвЈёвАЮ ьќѕвІц. ВЮ┤ВЌљ вћ░вЮ╝ ВЮђьќЅВЮў в│┤ьєхВБ╝ Въљв│Ив╣ёВюеВЮђ ьўёВъг 2%ВЌљВёю 7~9.5%, ьІ░Вќ┤1 в╣ёВюеВЮђ 4%ВЌљВёю 8.5~11%, В┤ЮВъљв│Ив╣ёВюеВЮђ 8%ВЌљВёю 10.5~13%вАю вїђьЈГ Ж░ЋьЎћвљювІц.

Въљв│ИВЮё В┤ЮВъљВѓ░Вю╝вАю вѓўвѕѕ ваѕв▓ёвдгВДђ в╣ёВюеВЮё ьІ░Вќ┤1 ЖИ░Вцђ 3% ВЮ┤ВЃЂ ВюаВДђьєавАЮ ьЋўвіћ ЖиюВаювЈё ВІаВёцвљљвІц. в░ћВацРЁбвіћ ВДђЖИѕЖ╣їВДђ вѓўВўе ЖИѕВюх Ж▒┤ВаёВё▒ ЖиюВаю ВцЉ Ж░ђВъЦ Ж░ЋваЦьЋю ВЋѕВЮё вІ┤Ж│а ВъѕВДђвДї ВДђвѓюьЋ┤ вДљ в░юьЉювљю В┤ѕВЋѕВЌљ в╣ёьЋ┤Вёювіћ ьЂгЖ▓ї ВЎёьЎћвљљвІц. В┤ѕВЋѕВЮё в░юьЉюьЋа вЋївДї ьЋ┤вЈё ВўгьЋ┤вХђьё░ ВёИЖ│ё Ж▓йЖИ░ВЮў ьџїв│хВёИЖ░ђ в│ИЖ▓ЕьЎћвља Ж▓ЃВю╝вАю ВўѕВЃЂвљљВДђвДї вѓеВюавЪй ВъгВаЋВюёЖИ░ вЊ▒ ЖхГВаю ЖИѕВюхВІюВъЦВЮў вХѕВЋѕ ВџћВЮИВЮ┤ вѓеВЋё ВъѕвІцвіћ Вџ░вацЖ░ђ в░ўВўЂвљљвІц.

в░ћВацРЁбЖ░ђ Вџ░вдгвѓўвЮ╝ ВЮђьќЅВЌљ в»ИВ╣а ВДЂВаЉВаЂ ВўЂьќЦВЮђ ьЂгВДђ ВЋіВЮё Ж▓ЃВЮ┤вЮ╝віћ вХёВёЮВЮ┤ вДјвІц. ьЋюЖхГВЮђьќЅ Ж┤ђЖ│ёВъљвіћ Рђюв░ћВацРЁбЖ░ђ вЈёВъЁьЋю Ж░ЂВбЁ ЖИ░ВцђВ╣ўвЦ╝ Ж░ђВъЦ ВЌёЖ▓ЕьЋўЖ▓ї ВаЂВџЕьЋўвЇћвЮ╝вЈё Вџ░вдгвѓўвЮ╝ ВЮђьќЅВЮђ ВЮ┤в»И ВЮ┤ ВѕўВцђВЮё ВЏЃвЈїЖ│а ВъѕвІц.РђЮЖ│а вДљьќѕвІц.

ьўёВъг ВхюЖ│а 9.5%ВЮИ в│┤ьєхВБ╝Въљв│Ив╣ёВюеВЮў Ж▓йВџ░ Вџ░вдгвѓўвЮ╝ ВЮђьќЅВЮђ ВДђвѓю 6ВЏћ вДљВЌљ ВЮ┤в»И 10.5%ВЮ┤Ж│а ВхюЖ│а 11%ВЮИ ьІ░Вќ┤1 в╣ёВюеВЮђ 11.33%, ВхюЖ│а 13%ВЮИ В┤ЮВъљв│Ив╣ёВюеВЮђ 14.3%вЦ╝ ЖИ░вАЮьЋўЖ│а ВъѕвІц. ваѕв▓ёвдгВДђ в╣ёВюеВЮђ ЖИ░ВцђВ╣ўВЮИ 3%вЦ╝ ьЏеВћг ВЏЃвЈїЖ│а ВъѕвІц.

вЈЁВЮ╝┬иВЮ╝в│И вЊ▒ ВЮ╝вХђ ЖхГЖ░ђВЮў в░ўвїђВЎђ ВЮ┤ВЌљ вћ░вЦИ ьўЉВЃЂЖ│╝ ьЃђьўЉВЮё ьєхьЋ┤ ВхюВбЁВЋѕВЮ┤ Вё▒Вѓгвљю в░ћВацРЁбвіћ Вўцвіћ 11ВЏћ G20 ВёюВџИ ВаЋВЃЂьџїВЮўВЌљ ВаюВХювљўЖ│а В▒ёьЃЮвљювІц.

Ж╣ђьЃюЖиаЖИ░Въљ windsea@seoul.co.kr

[ВџЕВќ┤ ьЂ┤вдГ]

РЌЈв░ћВацРЁб ЖхГВаюЖ▓░ВаюВЮђьќЅ(BIS) в│ИвХђЖ░ђ Въѕвіћ ВіцВюёВіц в░ћВацВЌљВёю ВЮ┤вдёВЮё вћ┤ Ж▓ЃВю╝вАю ЖИ░ВА┤ ЖиюВЋйВЮИ в░ћВацРЁАв│┤вІц Въљв│И в░Ј ВюавЈЎВё▒ ЖиюВаюВЮў ВѕўВюёвЦ╝ вїђьЈГ вєњВўђвІц. ВЮ┤Ваё BIS ЖИ░Вцђ Въљв│ИЖиюВаювЦ╝ ВёИвХёьЎћьЋўЖ│а ьЋГвфЕв│ё ЖИ░ВцђВ╣ўвЦ╝ ВЃЂьќЦ ВА░ВаЋьЋўвіћ ьЋюьјИ ВЎёВХЕВъљв│И, ваѕв▓ёвдгВДђ(В░еВъЁьѕгВъљ) ЖиюВаювЦ╝ ВІаВёцьЋю Ж▓ЃВЮ┤ Ж│еВъљвІц. 2004вЁё в░ћВацРЁА в░юьџе ВЮ┤ьЏё 6вЁё вДїВЮў ВѕўВѕаВЮ┤вІц.

2010-09-14 6вЕ┤

Copyright РЊњ ВёюВџИВІавгИ All rights reserved. вг┤вІе ВаёВъг-Въгв░░ьЈг, AI ьЋЎВіх в░Ј ьЎюВџЕ ЖИѕВДђ